相続税の計算は、次の3ステップで行います。

- ステップ1:課税価格の合計額の計算

- ステップ2:相続税の総額の計算

- ステップ3:各人の納付税額の計算

ここでは、ステップ1:課税価格の合計額の計算を説明します。

目次

課税価格の合計額の計算とは

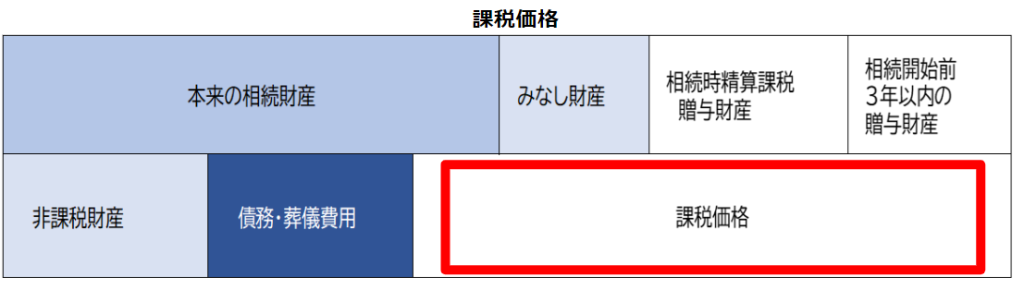

相続税の計算のスタートは、相続税の対象となる「課税価格」を確定することです。亡くなった方の相続税の対象となる財産・債務を把握、評価して、財産を取得した人ごとの相続税の対象となる「課税価格」の金額を確定します。

相続税の対象となる財産には、「本来の相続財産」のほかに、「みなし財産」、「生前贈与財産」なども含まれます。また、相続税の対象とならない「非課税財産」、「債務・葬式費用」があります。

相続税の対象となるプラスの財産から、相続税の対象とならないマイナスの財産を引いた差額が、相続税の「課税価格」です。

相続税の計算では、「課税価格」の計算は、相続財産を取得する各人ごとに行い、各人の課税価格を合計して「課税価格の合計額」を求め、「課税価格の合計額」をもとに、「相続税の総額の計算」(ステップ2) を行います。

相続税の対象となる財産

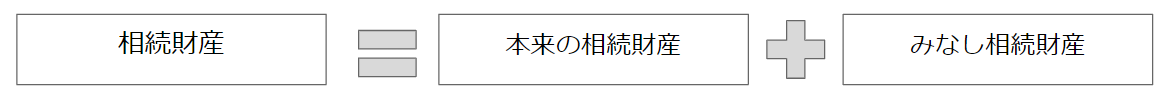

亡くなった方が死亡時に所有していた財産のうち、経済的に価値のあるものの全てが、相続税の対象となります。相続税の対象となる財産は、大きく分けると(1)本来の相続財産と(2)みなし相続財産の2つです。

本来の相続財産とみなし相続財産との違いは、民法上の相続財産であるかによります。

本来の相続財産

「本来の相続財産」とは、民法の規定に従って相続等により取得する財産をいいます。具体的には下のような財産です。相続財産であるかどうかの判定では、登記の有無や名義は関係ありません。 実質的に被相続人が所有していたものは、すべて相続財産となります。

<本来の相続財産の具体例>

| 種類 | 明細 |

|---|---|

| 不動産 | 土地(宅地、田、畑、山林など)、借地権、建物(自宅、店舗、アパート、マンションなど) |

| 金銭 | 現金、預貯金など |

| 有価証券 | 上場株式、未上場株式、出資金、国際や割引債などの債券、投資信託など |

| 事業用資産 | 売掛金、受取手形、農機具、機械装置、器具備品など |

| 権利 | 営業権、特許権、電話加入権など |

| 家庭用動産ほか | 家具、自動車、書画骨董、美術品、貴金属など |

| その他 | 果樹、立木、船舶、貸付金、未収金、ゴルフ会員権など |

みなし相続財産

民法上の相続財産ではありませんが、実質的には相続等により財産を取得するのと同じ経済効果があるものを「みなし相続財産」といいます。「みなし相続財産」は、民法上の相続財産ではありませんが、相続税の計算では、課税の公平を図るために民法上の相続財産と同様に相続税の対象とします。

主な「みなし相続財産」は、次のような財産です。

- 死亡保険金

- 死亡退職金

- 生命保険契約に関する権利

①死亡保険金

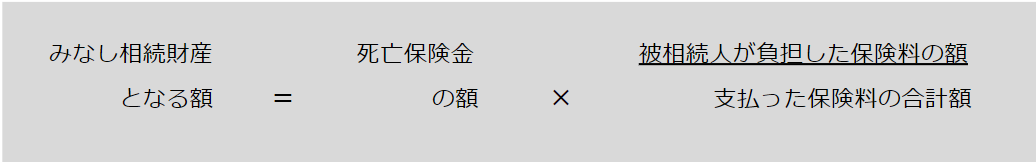

被相続人の死亡により取得した生命保険契約や損害保険契約の死亡保険のうち、被相続人が保険料を負担していた部分は、みなし相続財産として相続税の対象となります。一時金で支払われる保険金のほか、年金の形で支払われるものもみなし相続財産となります。

②死亡退職金

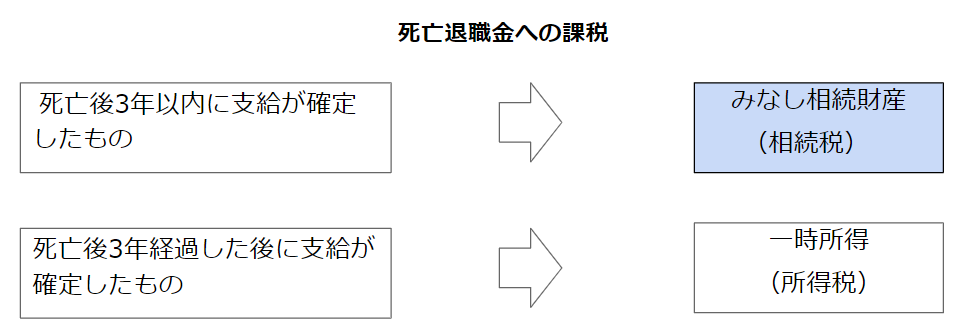

被相続人の死亡により受け取った退職手当金、功労金などで、被相続人の死亡後3年以内に支給が確定したものは、みなし相続財産として相続税の対象となります。一時金で支払われる退職手当金などのほか、年金の形で支払われるものも含まれます。

なお、死亡後3年経過した後に支給が確定した退職手当金などは、受け取った遺族の一時所得として所得税の対象となります。

③生命保険契約に関する権利

被相続人以外の人が被保険者となっている生命保険契約は、被相続人に 相続が発生しても死亡保険金は支払われません。

しかし、この保険契約を取得した人が解約をすれば解約返戻金を受け取ることができますので、実質的には経済的価値のある財産であるといえます。

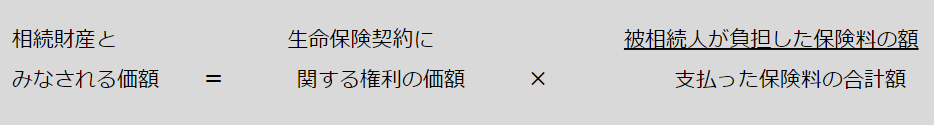

そこで、被相続人以外の人が被保険者となっている生命保険契約で、被相続人が保険料を負担していたもの(ただし、いわゆる掛け捨ての保険契約は除きます。)は、その生命保険契約に関する権利のうち、被相続人が保険料を負担していた部分が相続税の対象となります。

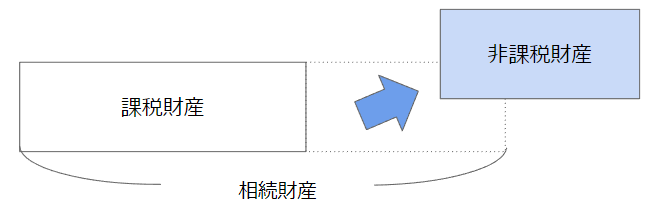

非課税財産

相続税の計算では、原則、相続等により取得した財産のすべてが相続税の課税対象です。しかし、社会政策的見地や国民感情等から相続税の対象とすることが適当でない財産については、相続財産から除くこととしています。相続財産から除く財産のことを「非課税財産」といいます。

「非課税財産」は、次のような財産です。

- 仏壇、仏具、墓地など

- 死亡保険金のうち非課税限度額までの金額

- 死亡退職金、功労金のうち非課税限度額までの金額

- 弔慰金のうち非課税限度額までの金額

- 国、地方公共団体等へ寄附した一定の要件を満たす財産

死亡保険金のうち非課税限度額までの金額

被相続人の死亡により取得した生命保険契約や損害保険契約の死亡保険金のうち、被相続人が保険料を負担していた部分は、みなし相続財産として相続税の対象となります。

相続人が受け取った死亡保険金の金額のうち、非課税限度額までの金額は相続税の対象から差し引くことができます。非課税限度額は、次のように計算します。

非課税限度額=500万円×法定相続人の数(※)

法定相続人の数に関する注意点

①法定相続人には養子を含みますが、相続税の計算上、法定相続人の数に含む養子の人数には上限があります。

②相続人で相続を放棄した人がいる場合には、相続放棄がない場合の法定相続人の数となります。

く死亡保険金の非課税限度額の計算例>

法定相続人: 配偶者、 子供A、 子供Bの合計3人

非課税限度額 :500万円 × 3人 =1500万円

「500万円×法定相続人の数」で計算される金額は、限度額の総額です。複数の相続人が死亡保険金を取得した場合には、各相続人に適用される非課税限度額は、非課税限度額の総額を各相続人が取得した死亡保険金の額で按分して計算します。

なお、相続の放棄をした人は、相続人でないことから非課税の適用がありません。

死亡退職金のうち非課税限度額までの金額

被相続人の死亡により受け取った退職手当金、功労金などで、被相続人の死亡後3年以内に支給が確定したものは、みなし相続財産として相続税の対象となります。

相続人が受け取った死亡退職金の金額のうち、非課税限度額までの金額は相続税の対象から差し引きます。非課税限度額の計算は、次のように行います。

非課税限度額=500万円×法定相続人の数

ただし、上の金額は非課税限度額の総額です。複数の相続人が取得した場合の按分計算や法定相続人の数に関する注意点は、「死亡保険金」の場合と同じです。

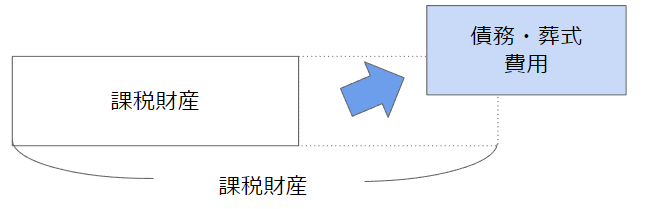

債務

相続税は、不動産や現預金などの被相続人のプラスの財産から債務を引いた後の正味財産に課税されます。財産を取得した人が債務を引き継いでいる場合には、相続税の計算上、その債務や葬式費用を課税財産から差し引くことができます。

相続税の計算では、相続財産から差し引く債務は、相続開始時点で確定しているものに限られます。

被相続人に課される税金で被相続人の死亡後相続人等が納付するこ とになった未払税金は、被相続人が死亡したときに確定していないものであっても、債務として差し引くことができます。

控除できる債務とできない債務の具体例

相続税の計算で控除できる債務と控除できない債務は次のようなものがあります。

| 控除できる債務 | 控除できない債務 |

| ・借入金 ・未払医療費 ・未払金・被相続人の未払税金(所得税、住民税、事業税、消費税、固定資産税など) ・アパートなどの預り敷金・買掛金などの事業債務 | ・墓地購入の未払金 ・保証債務 ・団体信用生命付きの借入金・遺言執行費用 ・相続に関する税理士費用、弁護士費用 |

保証債務については、主たる債務者が弁済不能な状態にあり、保証人がその債務を履行しなければならないなど一定の状態にある場合には、控除できます。

葬式費用

相続人等が被相続人の葬式にかかった費用を負担した場合には、課税財産から差し引くことができます。

| 控除できる債務 | 控除できない債務 |

| ・密葬,本葬の費用・通夜の費用・埋葬,火葬,納骨費用 ・葬式の前後に生じた費用で通常必要と認められるもの ・死体の捜索,死体・遺骨の運搬費用 | ・初七日や四十九日などの法要費用 ・香典返戻費用 ・遺体解剖費用 |

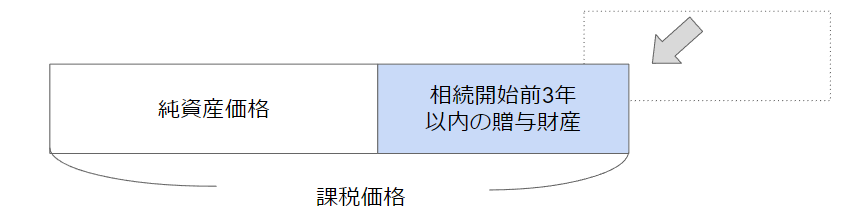

相続開始前3年以内の贈与財産

相続等により財産を取得した人が、その相続の開始前3年以内に、被相続人からの贈与により財産を取得したことがある場合には、相続税の計算上、その贈与財産を相続財産に加算します。

令和5年税制改正により、相続開始前3年以内の贈与財産の相続財産への加算のルールは、令和6年(2024年)1月1日以後の贈与から、相続開始前7年以内の贈与財産を相続財産へ加算することとに変更されます。

ただし、贈与税の配偶者控除の適用を受けた金額や直系尊属から贈与を受けた住宅取得資金のうち非課税の適用を受けた金額は加算する必要はありません。一方、教育資金や結婚・子育て資金の一括贈与に係る非課税の摘要を受けた全額のうち一定の部分については相続財産に加算します。

贈与された財産を相続財産に加算する際の評価額は、相続時ではなく贈与時の評価額です。なお、贈与時に贈与税が課税されている場合には、その贈与税額は相続税額から控除されます。

相続時精算課税の贈与財産

被相続人が相続時精算課税制度を利用して、生前贈与を行っていた場合には、相続時精算課税による贈与財産は、被相続人の相続税申告の際に、相続財産に加算されます。

また、相続時精算課税による贈与により、贈与税の納税を行っていた場合には、その贈与税額は、今回の相続にかかる相続税額から差し引きます。逆に、相続税額より支払った贈与税額が多い場合には、還付を受けることができます。

相続時精算課税の適用対象は、次のようになります。

| 贈与者 | 60歳以上の祖父母または父母 |

| 受贈者 | 18歳以上の推定相続人または孫 |

年齢の判定は、贈与した年の1月1日で行います。

相続時精算課税の贈与税の計算式は、次のようになります。

(贈与税の課税価格-特別控除額2,500万円 )×20%

令和5年税制改正により相続時精算課税贈与について、毎年、暦年課税の基礎控除とは別に、110万円が相続時精算課税贈与の基礎控除となります。相続時精算課税贈与の贈与税の計算式は、次のようになります。

[(贈与税の課税価格-基礎控除110万円)-特別控除額2,500万円 )]×20%

上の改正内容は、令和6年1月1日以後に贈与により取得する財産に係る相続税または贈与税について、適用されます。